副業で少し稼げるようになってきたけど、税金のことなんて何も分からない…。

確定申告ってやつをしないと、会社にバレてクビになったりしないよな…?考えるだけで怖い…。

この記事は、まさにそんな「税金の不安」で、せっかくの一歩が止まりそうになっているあなたのためのものです。

30代会社員。副業に挑戦し、初めて自分の力で収入を得た喜びも束の間、「確定申告」という未知の壁に直面。専門用語だらけのWebサイトを見てもチンプンカンプン。「会社にバレたらどうしよう」という恐怖で、前に進めなくなっている。

ご安心ください。その気持ち、痛いほどよく分かります。何を隠そう、私自身がそうでした。32歳で副業のブログを始め、初めてアフィリエイト収入が振り込まれた時、喜びよりも先に「やばい、税金どうしよう…」という恐怖が襲ってきたのを、今でも鮮明に覚えています。

しかし、数年間自分で確定申告をやり遂げた今なら、断言できます。

確定申告は、正しい知識と手順さえ知ってしまえば、決して怖いものではありません。むしろ、あなたが自分の力で稼いだことを社会に証明する「誇らしい行為」なのです。

この記事では、税理士のような難しい言葉は一切使いません。かつての私と同じように悩むあなたに向けて、一個人の「実体験」として、「これだけ知っておけば大丈夫」というポイントだけを、徹底的に分かりやすく解説します。

読み終える頃には、あなたの税金に対する漠然とした恐怖は消え去り、「なるほど、こうすればいいのか!」と自信を持って確定申告に臨めるようになっているはずです。

【結論】副業は会社にバレる?→ 対策しないと「住民税」でバレます

まず、あなたが最も気にしているであろう疑問に、単刀直入にお答えします。

Q. 確定申告をしないと、副業は会社にバレますか?

A. はい、何もしなければ、翌年の「住民税」の通知によって会社にバレる可能性が非常に高いです。

「え、どういうこと?」と思いますよね。その仕組みはこうです。

ここで、会社の経理担当者は気づきます。「あれ?〇〇さん、うちの給料から計算される住民税額より、やけに金額が多いな…?他に収入があるのかな?」と。これが、副業がバレる最も一般的なルートなのです。

でも、安心してください。この記事の後半で、このルートを完全に塞ぐための、誰でもできる簡単な「ある手続き」を詳しく解説します。まずは「何もしなければバレる可能性がある」という事実だけ、しっかり覚えておいてください。

確定申告の分かれ道「所得20万円の壁」の正しい知識

次に、副業をしている会社員なら誰もが一度は耳にする「20万円ルール」についてです。これは最も誤解されやすいポイントなので、正確に理解しましょう。

会社員の場合、副業の「所得」が年間20万円を超えたら、所得税の確定申告が「必要」になります。

逆に、20万円以下であれば、所得税の確定申告は原則「不要」です。

ここで重要なポイントが2つあります。

①「収入」ではなく「所得」で考える

「所得」とは、副業で得た売上(収入)そのものではありません。売上から、その仕事をするためにかかった「必要経費」を差し引いた金額、つまり「儲け」の部分を指します。

[所得] = [収入(売上)] - [必要経費]

例えば、Webライターとして年間の売上が25万円あっても、取材費や書籍代などの経費が6万円かかっていれば、所得は19万円。この場合、所得税の確定申告は原則不要、ということになります。

②【超重要】20万円以下でも「住民税の申告」は必要!

これが最大の落とし穴です。所得税の確定申告が不要な「所得20万円以下」の場合でも、住民税の申告は別途、市区町村の役所に対して行う義務があります。 なぜなら、所得税と住民税は全く別の税金だからです。

確定申告を行えば、その情報が自動で役所に連携されるため住民税の申告は不要になりますが、確定申告をしない場合は、自分で役所に行って申告手続きをしなければなりません。 これを忘れると、脱税になってしまうので絶対に注意してください。

【3ステップで理解】副業の所得と税金の基本計算

「じゃあ、自分の所得って結局いくらなの?」それを計算する簡単な3ステップを解説します。

STEP1:1年間(1月1日〜12月31日)の収入(売上)を合計する

まずは、クライアントから振り込まれた報酬などを全て合計し、年間の総売上を計算します。会計ソフトを使えば、銀行口座と連携して自動で集計してくれます。

STEP2:どこまでOK?副業で「経費」にできるもの・できないもの

次に、その仕事をするためにかかった費用=経費を計算します。 経費をしっかり計上することは、所得を圧縮し、税金を抑えるための最も重要なアクションです。

私のようなWeb系の副業の場合、以下のようなものが経費として認められます。

- PCやモニター、キーボード代:副業で使うために購入したPCや周辺機器は、立派な経費です。(※10万円以上のものは減価償却という手続きが必要)

- 書籍・資料代:スキルアップのために購入した本や、記事執筆のために参考にした書籍代。

- 通信費・サーバー代:インターネット回線費用や、ブログ運営のためのレンタルサーバー代。

- ソフトウェア・ツール代:Adobe CCのようなデザインソフトや、有料の文章校正ツール代など。

- 打ち合わせの飲食代:クライアントとの打ち合わせでかかったカフェ代など(交際費)。

- 家賃・光熱費の一部:自宅で仕事をしている場合、仕事で使っているスペースの割合に応じて、家賃や電気代の一部を経費にできます(家事按分)。

これらの経費にできるアイテムは、最高のデスク環境を整えるための投資でもあり、節税にも繋がるのです。

STEP3:「収入」から「経費」を引いて「所得」を算出する

最後に、STEP1の収入からSTEP2の経費を引けば、あなたの年間所得が算出できます。この金額が20万円を超えるかどうかで、確定申告の要否を判断しましょう。

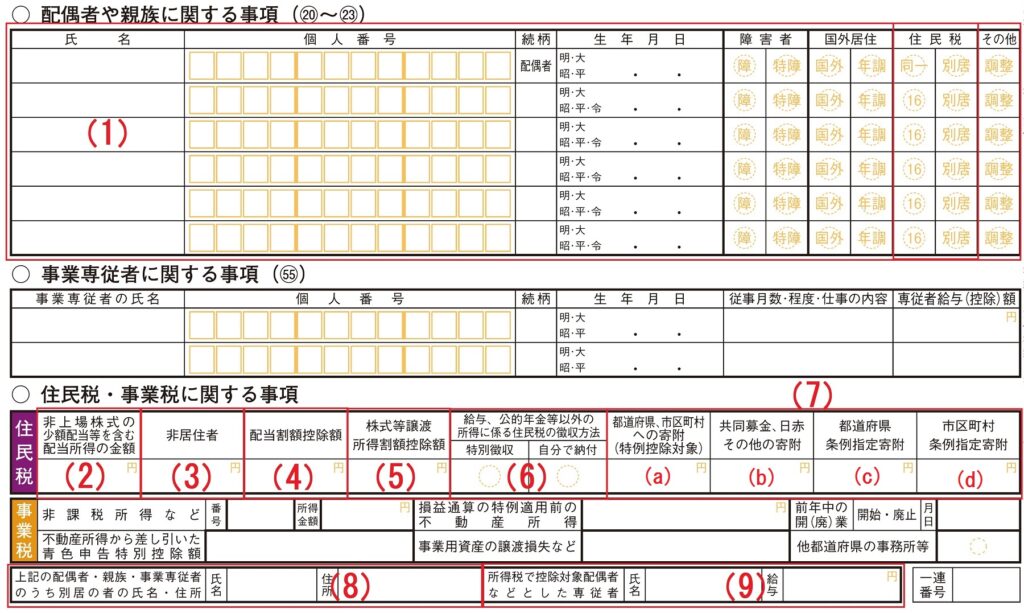

【完全図解】会社にバレずに確定申告を完結させる方法

お待たせしました。冒頭でお話しした、会社に副業を知られないようにするための具体的な手続きです。方法はたった一つ。

確定申告書の第二表、「住民税・事業税に関する事項」の欄で、

「給与、公的年金等以外の所得に係る住民税の徴収方法」を「自分で納付」にチェックを入れる。

※下記(6)

これだけです。

「自分で納付」は「普通徴収」とも呼ばれます。これにチェックを入れることで、本業の給与にかかる住民税の通知は会社へ、副業の所得にかかる住民税の納付書はあなたの自宅へ、と別々に送ってもらうことができます。 これにより、会社の経理担当者があなたの住民税額の変動に気づく、というルートを完全に断つことができるのです。

ただし、自治体によっては対応が異なる場合もあるため、念のためお住まいの市区町村の役所に確認するとより確実です。

【TABIBITO実体験】私が実際に使っている確定申告の神ツール

ここまで読んで、「やっぱり面倒くさそう…」と感じたかもしれません。私も最初はそうでした。レシートをかき集め、Excelで一件一件入力し…。しかし、あるツールを導入してから、私の確定申告は劇的に楽になりました。

それが、クラウド会計ソフトです。

私が愛用しているのは「まずは無料でお試し【freee会計】![]() 」と「無料の確定申告自動化ソフト マネーフォワード クラウド確定申告

」と「無料の確定申告自動化ソフト マネーフォワード クラウド確定申告![]() 」です。これらのソフトの何がすごいかというと、

」です。これらのソフトの何がすごいかというと、

- 銀行口座やクレジットカードを連携すれば、取引明細を自動で取り込んでくれる。

- スマホアプリでレシートを撮影するだけで、経費を自動で仕訳してくれる。

- 質問に答えていくだけで、確定申告書を自動で作成してくれる。

正直、これなしの確定申告はもう考えられません。月額1,000円程度の費用はかかりますが、それで得られる時間と安心感を考えれば、安すぎる投資です。無料プランから試せるので、ぜひ一度その便利さを体験してみてください。

FAQ – 会社員の副業と確定申告でよくある質問

- Q確定申告の期間はいつからいつまでですか?

- A

原則として、所得が発生した年の翌年2月16日から3月15日までです。例えば、2025年1月1日〜12月31日の所得については、2026年2月16日〜3月15日に申告します。e-Tax(電子申告)なら、期間中は24時間いつでも提出可能です。

- Qもし確定申告を忘れたら、どんなペナルティがありますか?

- A

本来納めるべき税金に加えて、「無申告加算税」や「延滞税」といった追徴課税が課せられます。悪質だと判断されると、さらに重い「重加算税」が課されることも。ペナルティは金銭的にも精神的にも大きな負担になるので、必ず期限内に申告しましょう。

- Q副業で使ったお金のレシートや領収書は、どうやって保管すれば良いですか?

- A

白色申告の場合は5年間、青色申告の場合は7年間の保管義務があります。月ごとに封筒にまとめて保管するのが簡単でおすすめです。先ほど紹介した会計ソフトのアプリを使えば、スマホで撮影してデータとして保存できるので、紙の保管が面倒な方にはそちらが便利です。

- Q自宅で仕事をしている場合、家賃や光熱費も経費にできますか?

- A

はい、経費にできます。これを「家事按分(かじあんぶん)」と呼びます。例えば、家の総面積のうち仕事で使っているスペースが20%なら、家賃の20%を経費として計上できます。電気代なども、業務時間に応じて按分します。明確な根拠を持って、合理的な割合を設定することが重要です。

- Q青色申告と白色申告、どちらを選べば良いのでしょうか?

- A

最初は簡単な「白色申告」で問題ありません。しかし、副業が軌道に乗り、所得が増えてきたら、最大65万円の特別控除など、大きな節税メリットがある「青色申告」への切り替えを強くおすすめします。 青色申告をするには事前の届出が必要なので、本格的に事業として取り組むと決めたタイミングで検討しましょう。

まとめ:確定申告は、あなたが稼いだ「証」。怖がらずに、正しく向き合おう

ここまで、本当にお疲れ様でした。30代会社員の副業と税金について、あなたの不安は少しでも解消されたでしょうか?

最後に、これだけは覚えておいてください。

確定申告が必要になるということは、あなたが「会社からの給料以外に、自分の力で収入を得られた」という、紛れもない成功の証なのです。それは、胸を張るべき素晴らしいことです。

面倒で、難しそうに見える税金の手続きも、一度経験してしまえば、翌年からは驚くほどスムーズになります。それは、あなたのビジネスリテラシーを一段階引き上げる、最高の自己投資でもあります。

未来への不安を、具体的な行動へと変えましょう。まずは、第一歩として。

紹介した会計ソフトの「無料プラン」に登録し、あなたの銀行口座を連携させてみませんか?

その小さな一歩が、あなたの「稼ぐ力」と「お金の知識」を大きく育て、より自由なキャリアへと繋がっていくはずです。あなたの挑戦を、心から応援しています。

コメント